首頁 >> 新聞資訊 >> 公司新聞

4月發(fā)票新規(guī)來了��!不按規(guī)定執(zhí)行��,不能抵扣,不能報銷��!

發(fā)布時間:2024-11-12 14:15:41

4月發(fā)票新規(guī)來了�����!不按規(guī)定執(zhí)行��,不能抵扣��,不能報銷���!

https://mp.weixin.qq.com/s/Sg8pdXpTN08KI_rjEjla3g

發(fā)票新規(guī)��!4月1日起執(zhí)行��!通行費發(fā)票變化很大�!

重點變化解讀如下:

1.4月1日起,通行費電子發(fā)票開具對象為辦理ETC卡的客戶�����,未辦理ETC卡的客戶不能開具通行費電子發(fā)票����;

2.取得紙質(zhì)的通行費發(fā)票,只有過橋�����、過閘的紙質(zhì)發(fā)票可以計算抵扣進項稅��,其他的不管是高速公路��、一級����、二級公路的都不能再計算抵扣增值稅,都只能作為記賬憑證��;

3.開過預(yù)付卡充值發(fā)票后���,就不能在消費后再次開具通行費發(fā)票��。

具體公告原文是怎么樣的���?一起來看下吧!

① 4月1日起��,

ETC卡繳費開具發(fā)票實施新規(guī)�����!

近日�,交通部發(fā)布《交通運輸部 國家稅務(wù)總局關(guān)于收費公路通行費增值稅電子普通發(fā)票開具等有關(guān)事項的公告》,公告對收費公路通行費增值稅電子普通發(fā)票(以下簡稱通行費電子發(fā)票)開具等有關(guān)事做出了具體說明��,新規(guī)將于4月1日起正式實施���。

公告全文如下:

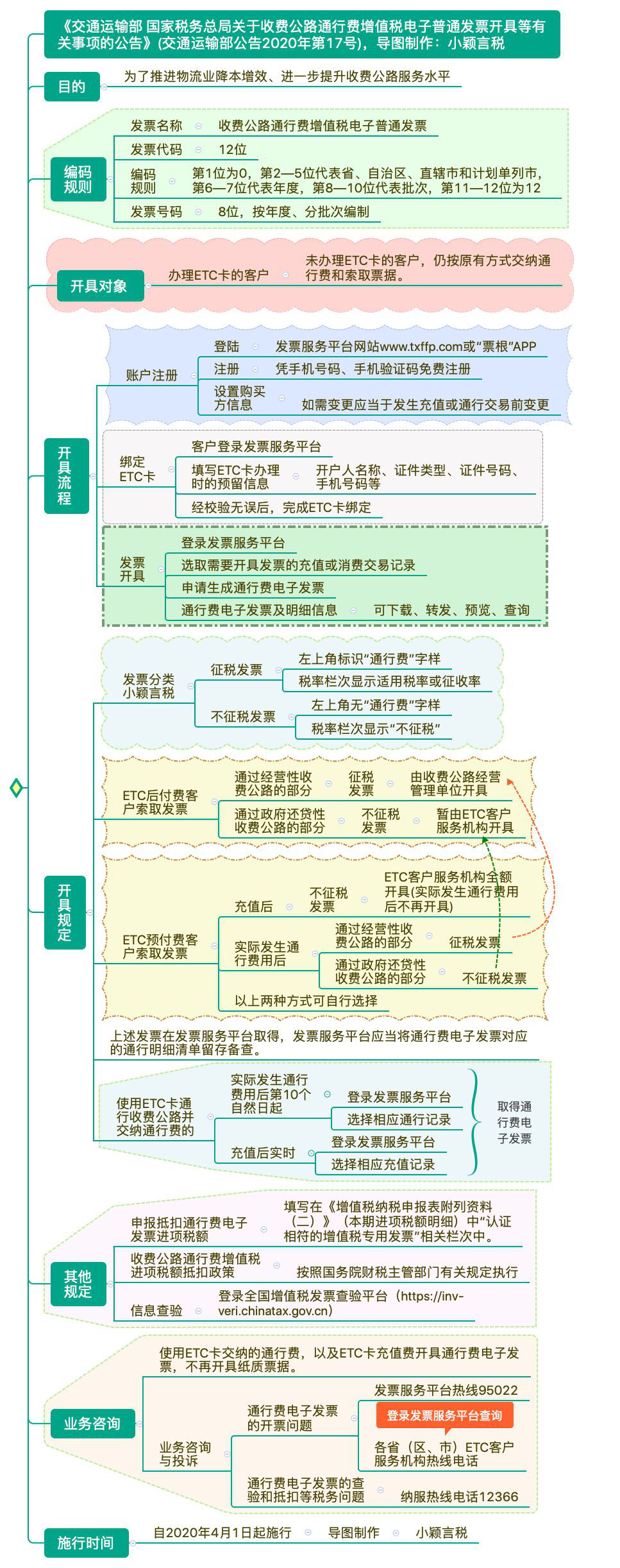

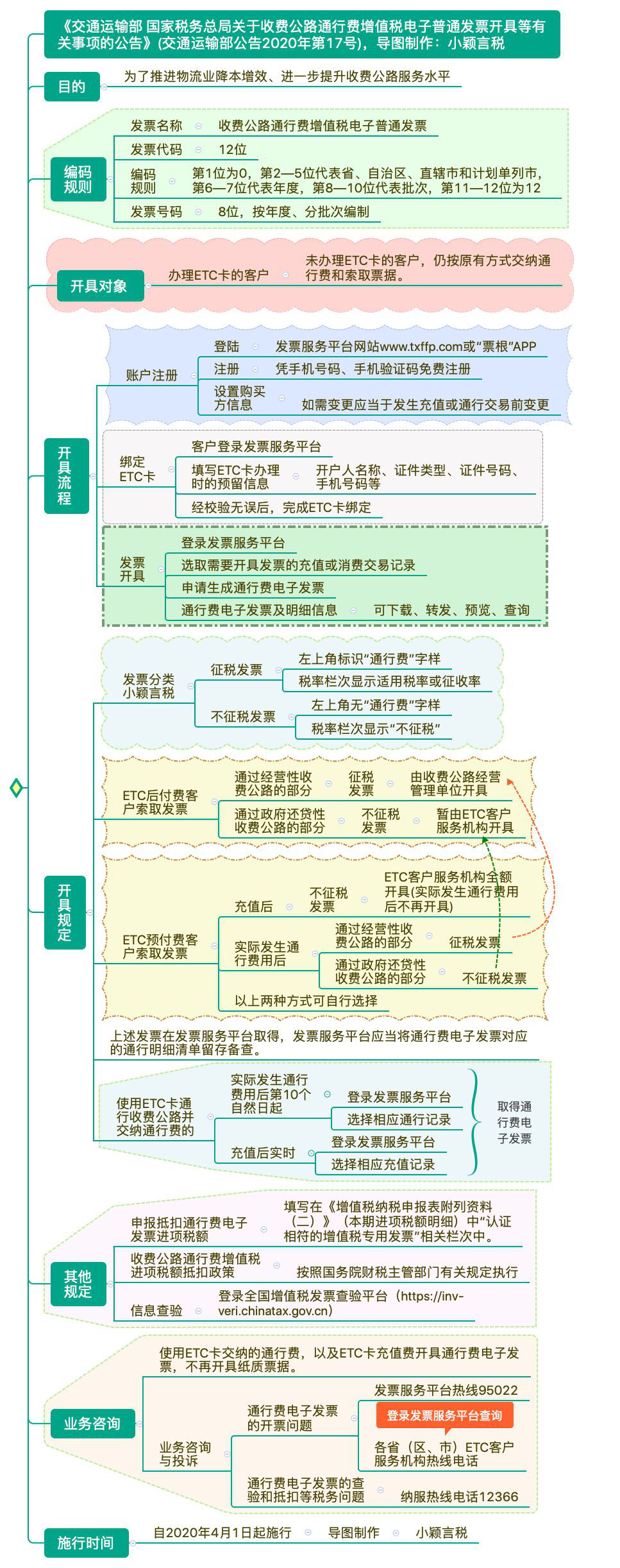

為了推進物流業(yè)降本增效����、進一步提升收費公路服務(wù)水平�,現(xiàn)將收費公路通行費增值稅電子普通發(fā)票(以下簡稱通行費電子發(fā)票)開具等有關(guān)事項公告如下:

通行費電子發(fā)票編碼規(guī)則

通行費電子發(fā)票的發(fā)票代碼為12位,編碼規(guī)則:第1位為0�,第2—5位代表省、自治區(qū)��、直轄市和計劃單列市,第6—7位代表年度���,第8—10位代表批次��,第11—12位為12���。發(fā)票號碼為8位,按年度����、分批次編制。

通行費電子發(fā)票票樣見附件���。

通行費電子發(fā)票開具對象

通行費電子發(fā)票開具對象為辦理ETC卡的客戶���,ETC卡的具體辦理流程和相關(guān)要求請咨詢各省(區(qū)����、市)ETC客戶服務(wù)機構(gòu)。未辦理ETC卡的客戶�����,仍按原有方式交納通行費和索取票據(jù)。

三�、通行費電子發(fā)票開具流程

(一)發(fā)票服務(wù)平臺賬戶注冊?���?蛻舻卿洶l(fā)票服務(wù)平臺網(wǎng)站www.txffp.com或“票根”APP�,憑手機號碼、手機驗證碼免費注冊����,并按要求設(shè)置購買方信息?����?蛻羧缧枳兏徺I方信息���,應(yīng)當(dāng)于發(fā)生充值或通行交易前變更�,確保開票信息真實準確��。

(二)綁定ETC卡����?����?蛻舻卿洶l(fā)票服務(wù)平臺�����,填寫ETC卡辦理時的預(yù)留信息(開戶人名稱��、證件類型�、證件號碼�、手機號碼等),經(jīng)校驗無誤后�,完成ETC卡綁定。

(三)發(fā)票開具����。客戶登錄發(fā)票服務(wù)平臺��,選取需要開具發(fā)票的充值或消費交易記錄��,申請生成通行費電子發(fā)票��。發(fā)票服務(wù)平臺免費向客戶提供通行費電子發(fā)票及明細信息下載、轉(zhuǎn)發(fā)��、預(yù)覽�、查詢等服務(wù)。

四����、通行費電子發(fā)票開具規(guī)定

(一)通行費電子發(fā)票分為以下兩種:

1.左上角標識“通行費”字樣,且稅率欄次顯示適用稅率或征收率的通行費電子發(fā)票(以下稱征稅發(fā)票)�。

2.左上角無“通行費”字樣����,且稅率欄次顯示“不征稅”的通行費電子發(fā)票(以下稱不征稅發(fā)票)。

(二)ETC后付費客戶索取發(fā)票的�����,通過經(jīng)營性收費公路的部分�,在發(fā)票服務(wù)平臺取得由收費公路經(jīng)營管理單位開具的征稅發(fā)票;通過政府還貸性收費公路的部分��,在發(fā)票服務(wù)平臺取得暫由ETC客戶服務(wù)機構(gòu)開具的不征稅發(fā)票����。

(三)ETC預(yù)付費客戶可以自行選擇在充值后索取發(fā)票或者實際發(fā)生通行費用后索取發(fā)票�。

在充值后索取發(fā)票的���,在發(fā)票服務(wù)平臺取得由ETC客戶服務(wù)機構(gòu)全額開具的不征稅發(fā)票�,實際發(fā)生通行費用后��,ETC客戶服務(wù)機構(gòu)和收費公路經(jīng)營管理單位均不再向其開具發(fā)票����。

客戶在充值后未索取不征稅發(fā)票,在實際發(fā)生通行費用后索取發(fā)票的�����,通過經(jīng)營性收費公路的部分�����,在發(fā)票服務(wù)平臺取得由收費公路經(jīng)營管理單位開具的征稅發(fā)票��;通過政府還貸性收費公路的部分��,在發(fā)票服務(wù)平臺取得暫由ETC客戶服務(wù)機構(gòu)開具的不征稅發(fā)票����。

(四)客戶使用ETC卡通行收費公路并交納通行費的�,可以在實際發(fā)生通行費用后第10個自然日起��,登錄發(fā)票服務(wù)平臺��,選擇相應(yīng)通行記錄取得通行費電子發(fā)票���;客戶可以在充值后實時登錄發(fā)票服務(wù)平臺��,選擇相應(yīng)充值記錄取得通行費電子發(fā)票����。

(五)發(fā)票服務(wù)平臺應(yīng)當(dāng)將通行費電子發(fā)票對應(yīng)的通行明細清單留存?zhèn)洳椤?/span>

五�����、通行費電子發(fā)票其他規(guī)定

(一)增值稅一般納稅人申報抵扣的通行費電子發(fā)票進項稅額�,在納稅申報時應(yīng)當(dāng)填寫在《增值稅納稅申報表附列資料(二)》(本期進項稅額明細)中“認證相符的增值稅專用發(fā)票”相關(guān)欄次中�����。

(二)收費公路通行費增值稅進項稅額抵扣政策按照國務(wù)院財稅主管部門有關(guān)規(guī)定執(zhí)行���。

(三)單位和個人可以登錄全國增值稅發(fā)票查驗平臺(https://inv-veri.chinatax.gov.cn)��,對通行費電子發(fā)票信息進行查驗��。

六�、業(yè)務(wù)咨詢

使用ETC卡交納的通行費,以及ETC卡充值費開具通行費電子發(fā)票��,不再開具紙質(zhì)票據(jù)�。客戶可以撥打熱線電話進行業(yè)務(wù)咨詢與投訴�。通行費電子發(fā)票的開票問題可撥打發(fā)票服務(wù)平臺熱線95022;各?�。▍^(qū)��、市)ETC客戶服務(wù)機構(gòu)熱線電話可以登錄發(fā)票服務(wù)平臺查詢����;通行費電子發(fā)票的查驗和抵扣等稅務(wù)問題可撥打納稅服務(wù)熱線12366。

本公告自2020年4月1日起施行��。2017年12月25日發(fā)布的《交通運輸部國家稅務(wù)總局關(guān)于收費公路通行費增值稅電子普通發(fā)票開具等有關(guān)事項的公告》(交通運輸部公告2017年第66號)同時廢止�。

交通運輸部 國家稅務(wù)總局2020年3月10日

②

一圖讀懂通行費電子發(fā)票開具新規(guī)

(交通運輸部公告2020年第17號)

③

如何抵扣?如何做賬���?如何申報�?

詳細操作來了!

我們財務(wù)人比較關(guān)系的關(guān)于通行費發(fā)票的抵扣問題其實并未發(fā)生任何變

化��,依據(jù)按照相關(guān)政策執(zhí)行��。

這個政策就是財稅2017年90號文執(zhí)行�。

通行費,是指有關(guān)單位依法或者依規(guī)設(shè)立并收取的過路��、過橋和過閘費用�。

目前按照通行費收取方式的不同,企業(yè)在實際發(fā)生通行費后會取的不同的發(fā)票��。企業(yè)取得的這些通行費發(fā)票有些是可以抵扣的�����,有些是不能抵扣的��,可以抵扣的抵扣方式也是不同的�。

今天接著新公告再和大家詳細說說每一種發(fā)票的處理方法����。

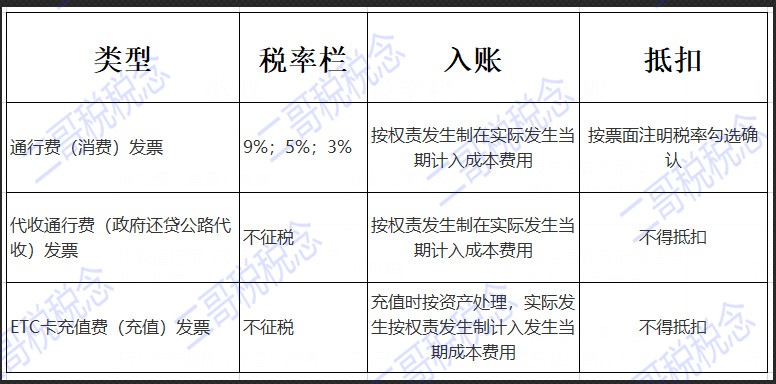

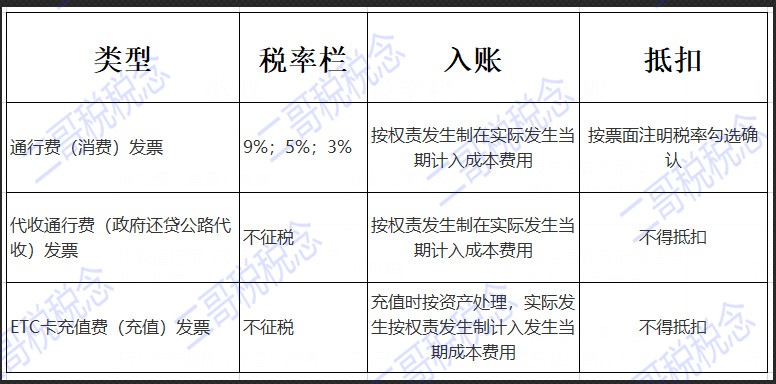

1、辦理ETC的用戶開具的發(fā)票

辦理ETC的用戶開具的發(fā)票有下面幾種:

(1)左上角標識“通行費”字樣��,且稅率欄次顯示適用稅率或征收率的通行費電子發(fā)票(下稱”征稅發(fā)票“),如下圖:

(2)左上角無“通行費”字樣��,且稅率欄次顯示“不征稅”的通行費電子發(fā)票(下稱”不征稅發(fā)票“)�,如下圖:

(3)ETC預(yù)付費(儲值卡)自行選擇在充值后開具的預(yù)付卡發(fā)票。如下圖:

以上3種發(fā)票都是ETC客戶能取得的發(fā)票樣式�。

關(guān)于稅率欄的顯示:

(1)征稅發(fā)票,稅率欄有3種可能��。

9%:通行費征收稅目為不動產(chǎn)經(jīng)營租賃服務(wù)����,一般計稅下稅率9%。

3% :《關(guān)于全面推開營業(yè)稅改征增值稅試點的通知》(財稅[2016]36號)附件2中關(guān)于不動產(chǎn)經(jīng)營租賃服務(wù)的規(guī)定確定:公路經(jīng)營企業(yè)中的一般納稅人收取試點前開工的高速公路的車輛通行費��,可以選擇適用簡易計稅方法�,減按3%的征收率計算應(yīng)納稅額。

5%:根據(jù)《財政部國家稅務(wù)總局關(guān)于進一步明確全面推開營改增試點有關(guān)勞務(wù)派遣服務(wù)�、收費公路通行費抵扣等政策的通知》(財稅〔2016〕47號):“二、收費公路通行費抵扣及征收政策……(二)一般納稅人收取試點前開工的一級公路��、二級公路����、橋、閘通行費,可以選擇適用簡易計稅方法����,按照5%的征收率計算繳納增值稅?���!?/span>

(2)不征稅,不征稅發(fā)票����,稅率欄顯示“不征稅”字樣,稅額為***��。

不征稅發(fā)票主要為政府還貸的項目���,本身不征收增值稅���,預(yù)付卡充值由于尚未實際發(fā)生通行消費,所以也開具的不征稅發(fā)票�。

關(guān)于抵扣:

征稅發(fā)票,納稅人支付的道路通行費����,按照收費公路通行費增值稅電子普通發(fā)票上注明的增值稅額抵扣進項稅額���。

不管稅率是多少�,我們直接以取得的征稅發(fā)票上注明的稅額來抵扣增值稅。

具體做法�,我們需要登錄增值稅發(fā)票綜合服務(wù)平臺進行勾選、統(tǒng)計�����、簽名確認后填寫申報表抵扣�。

通過勾選平臺查詢到相應(yīng)的發(fā)票,然后勾選��。

根據(jù)確認后的統(tǒng)計匯總填寫到增值稅納稅申報表附表2中���,具體填法和增值稅專用發(fā)票一樣��。

不征稅發(fā)票不得抵扣進項稅����,僅作為記賬憑證使用��。

值得注意到是���,如果是ETC預(yù)付費(儲值卡)��,可以自行選擇在充值后開具不征稅的預(yù)付卡發(fā)票��,也可以在實際消費后開具征稅發(fā)票�。

建議大家充值后還是不要開具預(yù)付卡發(fā)票,預(yù)付卡發(fā)票不能抵扣進項稅��,而且就算取得預(yù)付卡發(fā)票你在記賬時候也只能先按資產(chǎn)處置���。

借:預(yù)付賬款—通行費充值

貸:銀行存款

等實際發(fā)生通行費取得通行費消費明細后再轉(zhuǎn)入當(dāng)期費用�����。

借:費用

貸:預(yù)付賬款—通行費充值

所以�����,還不如等到消費后再去網(wǎng)站自行開具征稅發(fā)票��。

綜上所述��,ETC卡用戶發(fā)票開具就總結(jié)如下:

2�、未辦理ETC卡的用戶取得發(fā)票

未辦理ETC卡的用戶��,還是取得紙質(zhì)普通發(fā)票,具體樣式如下:

關(guān)于取得紙質(zhì)的通行費發(fā)票�,大家只需要記住一點���,只有過橋��、過閘的紙質(zhì)發(fā)票還可以計算抵扣進項稅��,其他的不管是高速公路��、一級���、二級公路的都不能再計算抵扣增值稅,只能作為記賬憑證��。

具體我們來看看如何計算抵扣�����。

橋��、閘通行費可抵扣進項稅額

=橋��、閘通行費發(fā)票上注明的金額÷(1+5%)×5%

下面這張發(fā)票為過橋通行費發(fā)票��,可以抵扣進項稅=22/(1+5%)*5%。

申報表填到附表二 8b欄申報即可申報抵扣了���。

綜上所述�����,非ETC卡或者用戶卡的現(xiàn)金用戶發(fā)票開具就總結(jié)如下:

好了����,關(guān)于通行費電子普通發(fā)票的新政�����,關(guān)于通行費發(fā)票的記賬���、抵扣問題��,你應(yīng)該很清晰了吧�。

④

這些發(fā)票新規(guī)

也需要注意���!

國家稅務(wù)總局

關(guān)于取消增值稅扣稅憑證認證確認期限等

增值稅征管問題的公告

現(xiàn)將取消增值稅扣稅憑證認證確認期限等增值稅征管問題公告如下:

一���、增值稅一般納稅人取得2017年1月1日及以后開具的增值稅專用發(fā)票���、海關(guān)進口增值稅專用繳款書、機動車銷售統(tǒng)一發(fā)票���、收費公路通行費增值稅電子普通發(fā)票���,取消認證確認��、稽核比對�、申報抵扣的期限。納稅人在進行增值稅納稅申報時�����,應(yīng)當(dāng)通過本省(自治區(qū)����、直轄市和計劃單列市)增值稅發(fā)票綜合服務(wù)平臺對上述扣稅憑證信息進行用途確認。

增值稅一般納稅人取得2016年12月31日及以前開具的增值稅專用發(fā)票��、海關(guān)進口增值稅專用繳款書�����、機動車銷售統(tǒng)一發(fā)票,超過認證確認����、稽核比對、申報抵扣期限���,但符合規(guī)定條件的���,仍可按照《國家稅務(wù)總局關(guān)于逾期增值稅扣稅憑證抵扣問題的公告》(2011年第50號,國家稅務(wù)總局公告2017年第36號��、2018年第31號修改)���、《國家稅務(wù)總局關(guān)于未按期申報抵扣增值稅扣稅憑證有關(guān)問題的公告》(2011年第78號��,國家稅務(wù)總局公告2018年第31號修改)規(guī)定�,繼續(xù)抵扣進項稅額����。

二、納稅人享受增值稅即征即退政策��,有納稅信用級別條件要求的��,以納稅人申請退稅稅款所屬期的納稅信用級別確定。申請退稅稅款所屬期內(nèi)納稅信用級別發(fā)生變化的�����,以變化后的納稅信用級別確定��。

納稅人適用增值稅留抵退稅政策���,有納稅信用級別條件要求的��,以納稅人向主管稅務(wù)機關(guān)申請辦理增值稅留抵退稅提交《退(抵)稅申請表》時的納稅信用級別確定。

三�、按照《財政部?稅務(wù)總局?海關(guān)總署關(guān)于深化增值稅改革有關(guān)政策的公告》(2019年第39號)和《財政部?稅務(wù)總局關(guān)于明確部分先進制造業(yè)增值稅期末留抵退稅政策的公告》(2019年第84號)的規(guī)定,在計算允許退還的增量留抵稅額的進項構(gòu)成比例時���,納稅人在2019年4月至申請退稅前一稅款所屬期內(nèi)按規(guī)定轉(zhuǎn)出的進項稅額��,無需從已抵扣的增值稅專用發(fā)票���、機動車銷售統(tǒng)一發(fā)票、海關(guān)進口增值稅專用繳款書����、解繳稅款完稅憑證注明的增值稅額中扣減����。

四��、中華人民共和國境內(nèi)(以下簡稱“境內(nèi)”)單位和個人作為工程分包方����,為施工地點在境外的工程項目提供建筑服務(wù),從境內(nèi)工程總承包方取得的分包款收入���,屬于《國家稅務(wù)總局關(guān)于發(fā)布〈營業(yè)稅改征增值稅跨境應(yīng)稅行為增值稅免稅管理辦法(試行)〉的公告》(2016年第29號��,國家稅務(wù)總局公告2018年第31號修改)第六條規(guī)定的“視同從境外取得收入”�����。

五���、動物診療機構(gòu)提供的動物疾病預(yù)防、診斷��、治療和動物絕育手術(shù)等動物診療服務(wù)�����,屬于《營業(yè)稅改征增值稅試點過渡政策的規(guī)定》(財稅〔2016〕36號附件3)第一條第十項所稱“家禽、牲畜���、水生動物的配種和疾病防治”��。

動物診療機構(gòu)銷售動物食品和用品�����,提供動物清潔�、美容�、代理看護等服務(wù),應(yīng)按照現(xiàn)行規(guī)定繳納增值稅��。

動物診療機構(gòu)�����,是指依照《動物診療機構(gòu)管理辦法》(農(nóng)業(yè)部令第19號公布�����,農(nóng)業(yè)部令2016年第3號���、2017年第8號修改)規(guī)定��,取得動物診療許可證�����,并在規(guī)定的診療活動范圍內(nèi)開展動物診療活動的機構(gòu)���。

六、《貨物運輸業(yè)小規(guī)模納稅人申請代開增值稅專用發(fā)票管理辦法》(2017年第55號發(fā)布�����,國家稅務(wù)總局公告2018年第31號修改)第二條修改為:

“第二條同時具備以下條件的增值稅納稅人(以下簡稱納稅人)適用本辦法:

(一)在中華人民共和國境內(nèi)(以下簡稱境內(nèi))提供公路或內(nèi)河貨物運輸服務(wù)���,并辦理了稅務(wù)登記(包括臨時稅務(wù)登記)���。

(二)提供公路貨物運輸服務(wù)的(以4.5噸及以下普通貨運車輛從事普通道路貨物運輸經(jīng)營的除外),取得《中華人民共和國道路運輸經(jīng)營許可證》和《中華人民共和國道路運輸證》�;提供內(nèi)河貨物運輸服務(wù)的,取得《國內(nèi)水路運輸經(jīng)營許可證》和《船舶營業(yè)運輸證》�。

(三)在稅務(wù)登記地主管稅務(wù)機關(guān)按增值稅小規(guī)模納稅人管理。”

七���、納稅人取得的財政補貼收入�,與其銷售貨物、勞務(wù)�、服務(wù)、無形資產(chǎn)�、不動產(chǎn)的收入或者數(shù)量直接掛鉤的,應(yīng)按規(guī)定計算繳納增值稅��。納稅人取得的其他情形的財政補貼收入�,不屬于增值稅應(yīng)稅收入,不征收增值稅��。

本公告實施前��,納稅人取得的中央財政補貼繼續(xù)按照《國家稅務(wù)總局關(guān)于中央財政補貼增值稅有關(guān)問題的公告》(2013年第3號)執(zhí)行�;已經(jīng)申報繳納增值稅的,可以按現(xiàn)行紅字發(fā)票管理規(guī)定�,開具紅字增值稅發(fā)票將取得的中央財政補貼從銷售額中扣減。

八��、本公告第一條自2020年3月1日起施行�����,第二條至第七條自2020年1月1日起施行��。此前已發(fā)生未處理的事項����,按照本公告執(zhí)行,已處理的事項不再調(diào)整�����?!秶叶悇?wù)總局關(guān)于中央財政補貼增值稅有關(guān)問題的公告》(2013年第3號)、《國家稅務(wù)總局關(guān)于國內(nèi)旅客運輸服務(wù)進項稅抵扣等增值稅征管問題的公告》(2019年第31號)第五條自2020年1月1日起廢止����。《國家稅務(wù)總局關(guān)于增值稅一般納稅人取得防偽稅控系統(tǒng)開具的增值稅專用發(fā)票進項稅額抵扣問題的通知》(國稅發(fā)〔2003〕第17號)第二條��、《國家稅務(wù)總局關(guān)于調(diào)整增值稅扣稅憑證抵扣期限有關(guān)問題的通知》(國稅函〔2009〕617號)�、《國家稅務(wù)總局關(guān)于增值稅一般納稅人抗震救災(zāi)期間增值稅扣稅憑證認證稽核有關(guān)問題的通知》(國稅函〔2010〕173號)、《國家稅務(wù)總局關(guān)于進一步明確營改增有關(guān)征管問題的公告》(2017年第11號�����,國家稅務(wù)總局公告2018年第31號修改)第十條���、《國家稅務(wù)總局關(guān)于增值稅發(fā)票管理等有關(guān)事項的公告》(2019年第33號)第四條自2020年3月1日起廢止����。《貨物運輸業(yè)小規(guī)模納稅人申請代開增值稅專用發(fā)票管理辦法》(2017年第55號發(fā)布�����,國家稅務(wù)總局公告2018年第31號修改)根據(jù)本公告作相應(yīng)修改�����,重新發(fā)布��。

特此公告��。

國家稅務(wù)總局

2019年12月31日

投稿人:財務(wù)部

2019.04.07